2016 yılı Eylül ayında Bankacılık Düzenleme ve Denetleme Kurumu (BDDK) tarafından yapılan makro ihtiyati politika düzenlemeleri ile ihtiyaç kredilerine uygulanan azami vade 36 aydan 48 aya çıkarıldı ve borç bakiyesi bulunan ihtiyaç kredilerinin de 72 ay ile sınırlı olmak kaydıyla yeniden yapılandırılmasına olanak sağlandı. Bunun yanı sıra konut kredilerinde uygulanan kredi-değer oranı (KDO) üst sınırı yüzde 75’ten yüzde 80’e çıkarıldı. Uygulama değişikliğinin bireysel krediler içinde en önemli iki kalem olan konut ve ihtiyaç kredilerinin büyüme oranları üzerinde olumlu bir etki göstermesinin de etkisiyle toplam bireysel kredilerin yıllık büyüme oranı 2016 yılı son çeyreğinde toparlandı (Grafik 1) [1]. Uygulama değişikliğine ek olarak, aynı dönemdeki faiz gelişmelerinin de katkısıyla konut kredileri en hızlı büyüyen bireysel kredi kalemi olmaya devam etti. Ancak, ihtiyaç kredilerinde artan vade olanakları ve konut kredilerinde düşen peşinat oranlarının kredi piyasasına yeni müşteriler kazandırması nedeniyle, yeni müşterilerin borç servis güçlerinin tespiti kredi riski analizleri için önem kazandı. Bu sebeple vade ve kredilendirme gelişmelerini kredi müşterilerinin Bireysel Kredi Notları (BKN) kırılımında incelemek yerinde olacak [2].

Toplu veride görüleceği üzere ihtiyaç kredisi vadelerinde 2014 yılından itibaren 25-36 ay diliminin payı istikrarlı şekilde artarken, son düzenlemeyi takiben tüketici tercihleri ve bankaların kredilendirme politikalarında oluşan değişimle vadeler 25-36 ay aralığından 37-48 ay aralığına kaydı (Grafik 2). Dolayısıyla ihtiyaç kredilerinde azami vade sınırındaki artışın yeni açılan ihtiyaç kredi vadelerinin belirlenmesinde etkili olduğu gözleniyor. Değişikliğin aynı meblağdaki bir krediyi daha uzun vadeye yaymak suretiyle aylık kredi borcu yükümlülüklerinin elverişli düzeylere çekilmesine olanak sağlaması, bu dönemde verilen ihtiyaç kredilerinin daha sağlıklı bir geri ödeme performansına sahip olabileceğine işaret ediyor.

Vadelere BKN kırılımında bakıldığında ise vade değişikliğini takip eden ilk aylarda vade artışlarının düşük BKN gruplarında daha fazla, yüksek BKN gruplarında daha az olduğu görülüyor (Grafik 3). Bu sayede finansman kısıtı yaşıyor olması muhtemel olan düşük BKN gruplarının borç servislerinde görece daha büyük bir rahatlama yaşandığı anlaşılıyor. İhtiyaç kredilerinde vade yapılarının düşük BKN gruplarında daha uzun olması ve azami vade sınırı artışından en fazla düşük kredi notlu grupların faydalanması, riskli projelerin daha uzun vadelere sahip finansman yapılarını tercih ettiğini gösteren ilgili yazın ile uyumludur[3]. Ortalama vadeleri 48 ay sınırı üzerinde gelişen en düşük notlu iki grubun (1-680 ve 681-820) bu dönemde genişletilen yeniden yapılandırma imkânlarından faydalandığı, ancak bu iki gruba ait ortalama vadelerin takip eden aylarda hızla düşmesiyle bahsi geçen gelişmenin kısa süreli bir geçiş dönemini yansıttığı değerlendiriliyor. Bankaların kredilendirme politikaları ile tüketicilerin kredi talepleri çerçevesinde ihtiyaç kredisi ortalama vadesi son dönemde uygulama değişikliğinden önceki döneme göre daha üst seviyelerde istikrar kazanmıştır.

Ortalama ihtiyaç kredisi meblağları uygulama değişikliğini takip eden dönemde tüm gruplarda kısa bir süreliğine artış gösteriyor (Grafik 4). Ancak, 2016 yılı son çeyreğinde düşük BKN gruplarının diğer gruplardan ortalama bakiye bazında vadelerde gözlemlendiği şekilde ayrışmaması dikkat çekici. 2017 yılında ise ortalama kullandırımlar üst BKN grupları için uygulama değişikliği öncesindeki seviyelere dönerken alt BKN gruplarında uygulama değişikliğinden önceki ortalamaların altına yönelmiş durumda. Vadelerin geçmişe göre uzadığı, ortalama meblağların ise azaldığı son dönem düşük BKN grupları için borç servisinin kolaylaştığı şartlara işaret ediyor ve bu gruba ait kredi aktif kalitesini destekleyici bir gelişme olarak öne çıkıyor. Bankaların, uzayan vadelerle tüketici kredisi kaleminde artan vade riski azalan meblağlar ile kısmen bertaraf ediliyor.

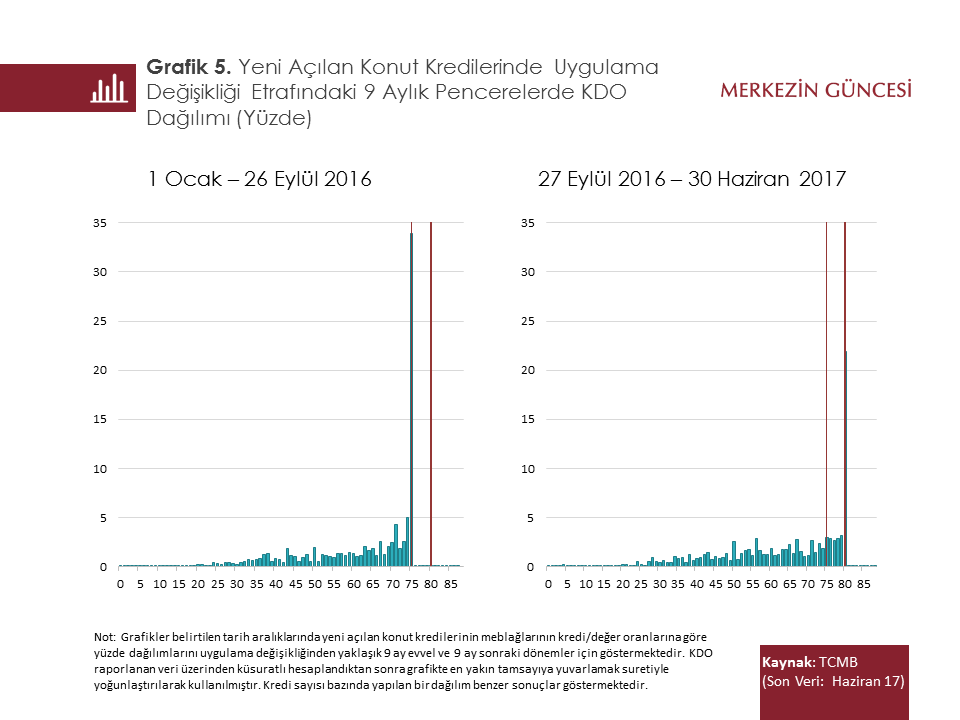

Konut kredilerinde KDO konutun gayrimenkul değerleme şirketlerince belirlenen piyasa değeri üzerinden hesaplanıyor[4]. Bu değerlemeler ve kredi tutarları kullanılarak hesaplanan KDO dağılımını gösteren grafikte, uygulama değişikliğinden önceki ve sonraki yaklaşık dokuz ay boyunca kullandırılan kredilerin hangi oranlarda yoğunlaştıkları görülüyor (Grafik 5). 2016 yılı Ocak ayı ile uygulama değişikliğinin yürürlüğe girdiği tarihe (27 Eylül 2016) kadar olan dokuz aylık dönemde verilen kredilerin yaklaşık üçte birinin uygulama üst sınırı olan yüzde 75 oranında kullandırıldığı; bunun yanında dağılımda yüzde 50 ve yüzde 60 gibi seviyelerde yoğunlaşmaların olduğu gözleniyor.

Uygulama değişikliğini takip eden dokuz aylık dönemde ise açılan konut kredilerinin yaklaşık beşte biri yeni sınırda (yüzde 80) kullandırılmış gözüküyor. Azami oran sınırının arttığı bu dönemde yüzde 50 ve yüzde 60 gibi oranlarda yoğunlaşmaların devam etmesi dikkat çekici. Uygulama değişikliği ile azami KDO sınırında daha düşük bir oranda yaşanan yoğunlaşma konut kredisi kullanıcılarının var olan kredi imkânlarından çok mevcut ihtiyaçları oranında kredi kullandıklarını doğrular nitelikte.

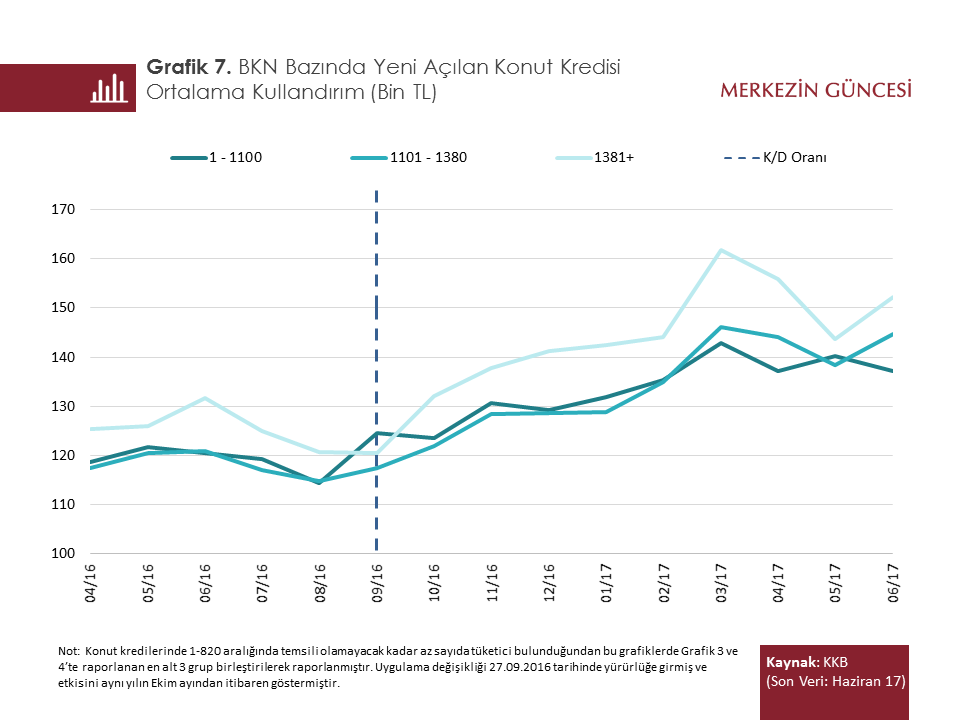

Konut KDO azami seviyesinde olan tüketicilerden bir kısmının finansal kaynak açısından kısıtlı kullanıcılar oldukları değerlendiriliyor. Azami oranın artmasıyla bu tip kullanıcılar daha yüksek meblağlarda borçlanma imkânı bulmuş durumda. Bu gelişmenin kredi riskine etkisi açısından değişiklik sonrası dönemdeki dağılımlar ve kredi kullanıcılarının kredibilitesi önem arz ediyor. Grafik 6 ve 7’de görüldüğü üzere tüm dönemde gerek kullanıcı sayısı, gerek ortalama kullandırım açısından en büyük pay olumlu bir kredi ödeme geçmişine sahip, kredibilitesi yüksek ve yüksek gelirli olması kuvvetle muhtemel olan üst kesim BKN’li bireylere ait. Uygulama değişikliğini takiben sayı ve ortalama meblağda görülen en büyük artışın yine en yüksek iki BKN grubunda gözlemlenmesi, hâlihazırda teminat yapısı sebebi ile güvenli bir bilanço kalemi olan konut kredilerinin yüksek aktif kalitesini gelecek dönemlerde de koruyacağına işaret ediyor.

[1] Uygulama değişiklikleri metnine resmi gazete 29840 numaralı sayısından ulaşılabilir. Makroihtiyati politikaların tam listesine Finansal İstikrar Raporu Mayıs 2017 sayısından ulaşılabilir.

[2] BKN grupları bazındaki veriler Türkiye Bankalar Birliği Risk Merkezi’ne üye kurumlarca raporlanan verilerden çeşitli varsayımlar altında Kredi Kayıt Bürosu tarafından derlenerek raporlanmıştır. BKN 1-1900 arasında bir değer almakta ve yükselen not daha iyi bir kredi geçmişine işaret etmektedir. Kredi geçmişine sahip olmayanların çoğunlukta olduğu 0 not grubu analiz dışında tutulmuştur. BKN ile gelir grupları arasında direkt bir ilişki bulunmamakla beraber yüksek gelirli grubun iyi bir kredi ödeme geçmişine sahip olması ve dolayısı ile yüksek BKN grubunda yer alması muhtemeldir.

[3] Flannery (1986) çalışmasına göre riskli uzun dönem yatırımları için yeni kaynak bulmakta zorluk çekebilen firmalar bu likidite sıkıntısını yüksek faize rağmen uzun vadeli krediler çekerek bertaraf etmektedirler. Bireysel krediler özelinde bu durum düşük kredi notuna sahip bireylerin daha uzun vadelerde krediler kullanması ile uyumludur. BKN kırılımında daha önceki dönemler için vadelerde gözlemlenen benzer bulgular Finansal İstikrar Raporu Mayıs 2016 sayısında Kutu III.1.1’de işlenmiştir.

[4] Analizde sadece Bankacılık Düzenleme ve Denetleme Kurulu ve Sermaye Piyasası Kurulu tarafından yetkilendirilmiş gayrimenkul değerleme şirketlerince değerlendirilen konutların alımı amaçlı krediler kullanılmıştır. Projelendirme safhasında bulunan ve değerlendirilmeyen konutlar analiz dışında tutulmuştur.

Kaynakça

Finansal İstikrar Raporu Mayıs 2016 S.22, Kutu III.1.I: Bireysel Kredilerde Makroihtiyati Politikalar. s.38-42.

Finansal İstikrar Raporu Mayıs 2017 S.24, Ek I: Bireysel Kredilerde ve Ticari Kredilere Yönelik Makroihtiyati Düzenlemeler ve Yürürlük Tarihleri. s.96.

Flannery, M.J. (1986). ‘Asymmetric Information and Risky Debt Maturity Choice,’ Journal of Finance, v.41, s.19-37.

Türkiye Bankalar Birliği Risk Merkezi Kredi Kayıt Bürosu.